令和7年度 定額減税不足額給付金について

不足額給付について

デフレ完全脱却のための総合経済対策における物価高への支援の一環として、納税者及び同一生計配偶者または扶養親族1人につき、4万円(令和6年分の所得税から3万円・令和6年度分の個人住民税所得割から1万円)の定額減税が行われました。

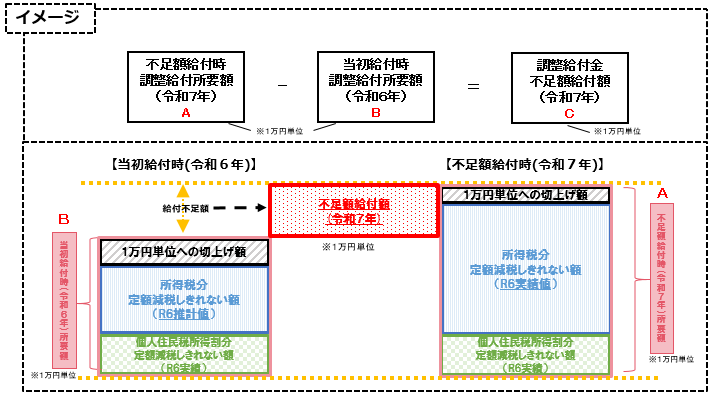

その際、定額減税しきれないと見込まれる方へ昨年8月から12月の間に、その時点で入手可能な令和5年分所得税額と令和6年度住民税額をもとに算定し、「当初調整給付金」を支給しました。

不足額給付金は、令和6年分所得税額及び定額減税の実績額等の確定後、本来給付すべき額が、調整給付金の額を上回った方に対して令和7年以降に追加で行う給付金です。

不足額の算定に当たっては、1万円単位に切り上げて給付する予定です。

※国からの方針が示され次第、このホームページや広報にて随時情報を発信いたします。現時点での不足額給付金に関する具体的なお問い合せはお答えできかねますので、あらかじめご了承ください。

支給対象者

令和7年度個人住民税課税自治体(令和7年1月1日の住民票所在地)が京丹後市であって以下の不足額給付1または不足額給付2のいずれかに該当する方が対象となります。(ただし、本人の合計所得金額が1,805万円以下である場合に限ります。)

【不足額給付1】

当初調整給付の算定に際し、令和5年所得等を基にした推計額(令和6年分推計所得税額)を用いて算定したことなどにより、令和6年分所得税および定額減税の実績額等が確定したのちに、本来給付すべき所要額と、当初調整給付額との間で差額が生じた者

<給付対象となりうる例>

・令和5年中の所得に比べ、令和6年中の所得が減少したことにより、【令和6年分推計所得税額(令和5年所得)】よりも【令和6年分所得税額(令和6年所得)】の方が少なくなった者

・子どもの出生等、扶養親族等が増加したことにより、【所得税分定額減税可能額(当初調整給付時)】よりも【所得税分定額減税可能額(不足額給付時)】の方が大きくなった者

・当初調整給付後に税額修正が生じたことにより、令和6年度分個人住民税所得割額が減少し、不足額給付時に一律に対応することとされた者

【不足額給付2】

個別に書類の提示(申請)により、給付要件を確認して給付する必要がある者

対象となる可能性がある方:青色事業専従者、事業専従者(白色)または合計所得金額48万円超の者

<給付対象となりうる例>

・令和6年分所得税および令和6年度個人住民税所得割ともに定額減税額が0円であり、本人として定額減税の対象外であること

・税制度上、「扶養親族」の対象外であり、扶養親族等として定額減税の対象外であること

・低所得世帯向け給付の対象世帯の世帯主または世帯員に該当しておらず、一体措置のうえで低所得世帯向け給付対象でないこと

支給時期

現在未定です。支給時期が決まり次第、このホームページや広報などで随時発信いたします。

Q&A

1.不足額給付の開始はいつごろからになりますか。

令和7年度個人住民税が課税される市区町村において、令和6年分の所得税と定額減税の実績額を確定した後、当初給付では不足があった場合に追加で給付されます。令和6年分の所得税と定額減税の実績額が確定する必要がありますので、具体的な支給時期等は、決まり次第ホームページや広報にてお知らせします。給付は、令和7年度個人住民税が課税される市区町村から支給されます。

2.令和6年中に子どもが生まれ、扶養親族の数に変更がありました。定額減税で引ききれないと見込まれるのですが、調整給付(不足額給付)はどうなるのでしょうか。

子どもの出生等、扶養親族等が増加したことにより、令和6年6月以降に市区町村から支給された当初調整給付額に不足があることが判明した場合には、令和7年以降の不足額給付において、差額が給付されることになります。

※確定申告を行わない給与所得者の方においては、令和6年度の年末調整までに扶養控除等申告書等の提出が必要となります。

※個人住民税の定額減税額は、令和6年度の住民税の扶養親族に基づいて算定されるため、令和6年中に扶養親族数に変更があった場合でも、その額に変動はありません。

3.事業専従者ですが、令和6年分の所得税額、令和6年度個人住民税所得割額が0です。不足額給付の支給はありますか。

所得税、個人住民税の所得割ともに定額減税前の税額が0のため、本人としての定額減税が受けられず、扶養親族等としての定額減税の対象にも制度上含まれない事業専従者の方については、1人あたり原則4万円の支援が行われるよう不足額給付の対象としています。この場合、不足額給付の受給にあたっては、要件等に該当する方のみが対象になるため、原則として本人から書類の提示(申請)が必要になります。具体的な支給時期等は、決まり次第ホームページや広報にてお知らせいたします。

※このうち、当初調整給付や住民税非課税世帯への給付等を受給している場合は給付対象となりません。

4.令和5年中と令和6年中の所得税の合計所得金額はそれぞれ48万円超ですが、各種控除を適用した結果、令和6年分所得税額と令和6年度個人住民税所得割はともに0です。(所得税・個人住民税所得割ともに定額減税前)不足額給付の支給はありますか。

原則として、合計所得金額が48万円超の方で所得税や個人住民税所得割が生じている方は、ご自身が定額減税の対象となりますが、各種控除の適用により所得税、個人住民税所得割ともに定額減税前の税額が0のため、本人としての定額減税が受けられず、扶養親族等としての定額減税の対象にも制度上含まれない方については、1人あたり原則4万円の支給が行われるよう不足額給付の対象としています。

※このうち、当初調整給付や住民税非課税世帯への給付等を受給している場合は給付対象となりません。

給付金を装った詐欺等にご注意ください

「個人情報」、「通帳、キャッシュカード」、「暗証番号」の詐取にご注意ください

• 京丹後市や国(内閣府、内閣官房など)が、現金⾃動預払機(ATM)の操作をお願いすることは絶対にありません。

• 京丹後市や国(内閣府、内閣官房など)が、給付金の⽀給のため、⼿数料の振込みを求めることは絶対にありません。

• 京丹後市や国(内閣府、内閣官房など)が、キャッシュカードの暗証番号をうかがうことは絶対にありません。

- この記事に関するお問い合わせ先

-

市民環境部 税務課

〒627-8567

京都府京丹後市峰山町杉谷889番地(峰山庁舎)

電話番号:0772-69-0180 ファックス:0772-69-0901

お問い合わせフォーム