税負担の調整措置

税負担の調整措置とは、税額が急増することを避けながら、土地によってばらつきのある税負担(評価額に対する課税標準額の割合)を一定の水準に均衡化させ、公平な課税を行うことを目的としています。 具体的には、負担水準が高い土地については、税負担の引き下げまたは据え置き、負担水準の低い土地については、税負担を上昇させることにより、土地の税負担のばらつきの幅を狭めていく仕組みとなっています。

負担水準とは

個々の宅地の課税標準額が評価額に対してどの程度まで達しているかを示すもの

次の算式によって求められます。

負担水準=前年度課税標準額/新評価額(×住宅用地特例率(3分の1または6分の1)

課税標準額の算出方法

今年度の課税標準額は、負担水準に基づいて次の表による計算式にて算出します。

| 区分 | 負担水準 | 今年度課税標準額 |

|---|---|---|

| 住宅用地 | 80%以上 | 前年度課税標準額を据え置く |

| 住宅用地 | 80%未満 | 前年度課税標準額+(今年度評価額×5%) ただし、上記当該額の上限を今年度評価額×80%、 下限を今年度評価額×20%とする。 |

| 非住宅用地(商業地等) | 70%超 | 今年度評価額×70% |

| 非住宅用地(商業地等) | 60%以上70%以下 | 前年度課税標準額を据え置く |

| 非住宅用地(商業地等) | 60%未満 | 前年度課税標準額+(今年度評価額×5%) ただし、上記当該額の上限を今年度評価額×60%、 下限を今年度評価額×20%とする。 |

負担水準のばらつきの原因

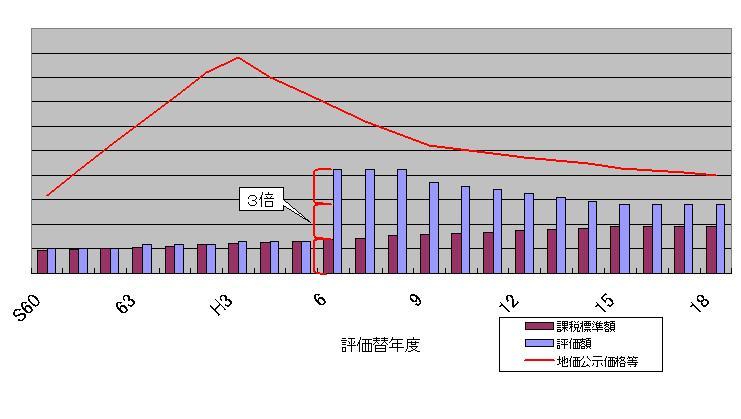

税負担の調整措置の経緯

京丹後市においても平成5年度の評価額が低かった宅地については、依然として負担水準が一定の割合に達しておらず、負担調整措置により、毎年課税標準額が上昇する宅地があります。

平成5年度まで

固定資産税は3年ごとに評価替えを行い、3年間の地価の変動を評価額に反映させます。そのため、地価が上昇している土地は、3年ごとに税額が急増してしまいます。これを防ぐために、実際の税額を求める際には、課税標準額を設定し、3年間で課税標準額が評価額と同額に達する負担調整措置がとられました。

平成6年度~平成8年度まで

平成6年度の評価替えにより、宅地の評価額は、全国一律に地価公示価格等の7割を目途とすることとなったため、平成5年度の約3倍に急上昇する宅地もありました。一方、この評価替えにより、税負担が評価額に連動し急増することがないよう、課税標準額には、平成5年度の課税標準額を基に徐々に引き上げていく負担調整措置がとられることになりました。

平成9年度~平成17年度まで

平成9年度からはさらに、負担水準という考え方が導入され、負担水準を一定の割合に均衡化する負担調整措置がとられることになりました。これは、例えば同じ評価額の土地でも地域によって課税標準額が高い土地と低い土地とばらつきがあるため、課税の公平の観点から、ばらつきの幅を狭めていく仕組みとなっています。

平成18年度以降

これまでの負担調整措置により、負担水準の均衡化が進展しつつありますが、依然として地域や土地によってばらつきが残っている状況にあります。同じ評価額であれば同じ税負担となるのが本来の姿であるため、平成18年度から負担水準の均衡化を促進する措置が講じられています。

- この記事に関するお問い合わせ先

-

市民環境部 税務課

〒627-8567

京都府京丹後市峰山町杉谷889番地(峰山庁舎)

電話番号:0772-69-0180 ファックス:0772-69-0901

お問い合わせフォーム

更新日:2018年03月27日